همهی ما به دنبال روشهایی برای تعدیل ریسک سرمایهگذاری و جلوگیری از ضرر در بازار سرمایه هستیم. در همین راستا از ابزارهای مختلف برای رسیدن به این هدف استفاده میکنیم. اندیکاتور MACD یک شاخص تاخیری است که در بررسی روندهای قیمتی کاربرد دارد. در این مقاله به بررسی ۵ استراتژی سودآور مبنی بر اندیکاتور MACD میپردازیم که میتوانید در کنار استفاده از سایر ابزارها از این موارد نیز برای انجام معاملات بهتر استفاده کنید.

در صورت عدم آشنایی با بازارهای مالی، پیشنهاد میشود مطلب آموزش فارکس را مطالعه کنید.

همانطور که میدانید، اندیکاتور Moving Average Convergence Divergence یا به اختصار MACD از دو میانگین متحرک نمایی و یک هیستوگرام تشکیل شده است. از MACD برای تشخیص «واگرایی» و «همگرایی» در میانگین متحرک قیمت استفاده میشود که با مطالعه مقاله آشنایی با اندیکاتور MACD میتوانید با ویژگیهای این اندیکاتور بیشتر آشنا شوید. در ادامه به بررسی استراتژیهای سودآور مبنی بر این اندیکاتور میپردازیم.

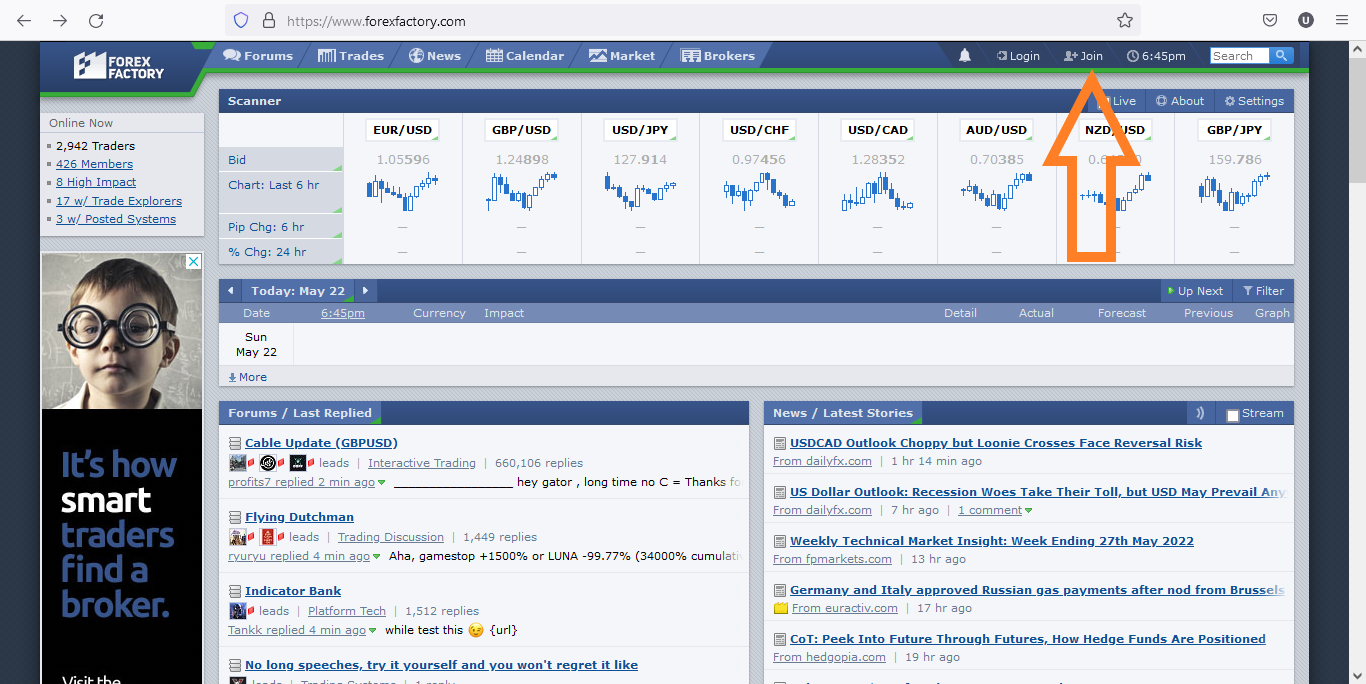

۱) MACD به همراه شاخص توان وابسته (RVI)

RVI یا (Relative Vigor Index) یک اسیلاتور است که قیمت بسته شدن اوراق بهادار را با محدوده قیمت آن مقارن میکند. به کمک این اسیلاتور میتوان اطلاعات جامعتری از شرایط خرید یا فروش بیش از حد بهدست آورد. ایده اصلی ترکیب این دو ابزار، تطابق تقاطعها است. به این معنی که اگر در یکی از این اندیکاتورها دو شاخص یکدیگر را قطع کنند، میبایست منتظر یک تقاطع در همان جهت توسط اندیکاتور دیگر باشیم. زمانی که این نشانهها را ببینیم، میتوانیم سهامی را خریداری کرده یا آن را بفروشیم. برای مدیریت این معاملات تا زمانی که MACD به ما سیگنالی برای بستن معامله بدهد، آن را نگه میداریم.

این یک نمودار ۶۰ دقیقهای است که پوزیشنهای خرید (Long) و فروش (Short) را نشان میدهد. هر کدام از این پوزیشنها پس از ایجاد تقاطع در روندهای MACD و RVI به صورت همزمان بوجود آمده است. تقاطع در روندها با دایرههای سبز رنگ مشخص شدهاند. دایرههای قرمز رنگ نیز نشاندهنده سیگنالهای بستن معامله توسط MACD است.

با توجه به اینکه بازار سهام در ایران دوطرفه نیست، میتوان از این سیگنال برای فروش یک دارایی و خرید مجدد آن استفاده کرد. در این حالت میتوان از نوسانات قیمت آن نماد کسب سود کرد.

۲) MACD به همراه شاخص جریان پول (MFI)

شاخص جریان پول یا همان MFI یک اسیلاتور است که هم روی قیمت و هم بر حجم تمرکز دارد. MFI سیگنالهای خرید و فروش کمتری در مقایسه با سایر اسیلاتورها تولید میکند. به این علت که شاخص جریان پول به حرکت قیمت و افزایش حجم برای ایجاد سیگنال نیاز دارد.

در این استراتژی، تقاطعهای ایجاد شده توسط اندیکاتور MACD را با سیگنالهای تولید شده توسط MFI ترکیب خواهیم کرد. هنگامی که MFI سیگنالی برای خرید بیش از حد سهام میدهد، منتظر یک تقاطع نزولی از خطوط MACD هستیم. زمانی که این اتفاق رخ دهد میتواند نشانهای برای فروش سهم باشد. عکس این موضوع نیز صادق است. یک نشانه از فروش بیش از حد در MFI و یک تقاطع صعودی در خطوط MACD میتواند نشانهای برای خرید سهم باشد. بنابراین تا زمانی که MACD سیگنال خروج نداده اقدامی انجام نمیدهیم.

دایره سبز، لحظهای را که MFI در حال سیگنالدهی است مشخص میکند. ۳۰ دقیقه بعد اندیکاتور MACD یک تقاطع صعودی را نشان میدهد (دایره آبی رنگ). در این حالت میتوان سفارش خرید را ارسال کرد. همانطور که توسط دایره قرمز روی MACD نشان داده شده است، موقعیت خود را تا هنگامی که خطوط MACD در جهت نزولی تلاقی کنند حفظ میکنیم.

۳) MACD به همراه TEMA

در این استراتژی از TEMA استفاده میشود چرا که درصد زیادی از معاملهگران به اعتبارسنجی اهمیت بیشتری میدهند. این اندیکاتور ۳ میانگین متحرک نمایی را یکسانسازی میکند. در این استراتژی نشانههای خرید زمانی پدیدار میشوند که تقاطع در اندیکاتور MACD مشاهده شده و قیمت سهام نیز از خط شاخص TEMA عبور کند. همچنین هر زمان که سیگنالهای مخالف از هر دو اندیکاتور دریافت کنیم، موقعیت مناسبی برای خروج از سهم خواهد بود.

در دایره سبز، لحظه ای را مشاهده میکنید که قیمت به بالای شاخص ۵۰تایی TEMA میرسد. در دایره آبی سیگنال صعودی TEMA توسط اندیکاتور MACD تایید میشود. این را میتوان نشانهای برای خرید در نظر گرفت. در ادامه روند قیمت افزایش مییابد و در عرض ۵ ساعت اولین سیگنال خروج را از MACD دریافت میکنیم. ۲۰ دقیقه بعد، قیمت سهام از شاخص TEMA پایینتر آمده و نشانههایی برای فروش ارسال میکند.

۴) MACD به همراه اندیکاتور TRIX

در این روش به دنبال تطابق «تقاطعها در اندیکاتور MACD» و «زمانی که شاخص TRIX از سطح صفر عبور میکند» هستیم. زمانی که این دو سیگنال با هم رخ دهد، میتوانیم سهام را خریداری کرده و روند قیمت آن را تحت نظر بگیریم. این استراتژی دو گزینه برای خروج از بازار به ما میدهد:

- خروج از نماد زمانی که شاخصهای اندیکاتور MACD یک تلاقی در جهت مخالف ایجاد میکند. این استراتژی خروج ایمنتر است.

- خروج از نماد پس از ایجاد تلاقی شاخصهای MACD و به دنبال آن عبور TRIX از خط صفر. این استراتژی خروج ریسک بالاتری دارد. حتی اگر تغییر قابل توجهی هم در روند به وجود آید، تا زمانی که خط صفر TRIX شکسته نشود، فروش را انجام نخواهیم داد. توجه داشته باشید از آنجایی که TRIX یک شاخص تاخیری است، ممکن است مدتی طول بکشد تا این اتفاق بیفتد.

در نهایت روش معاملاتی شما تعیین میکند که کدام گزینه بهتر نیازهای شما را برآورده میکند.

این نمودار ۳۰ دقیقهای مربوط به یک نماد است. دایره سبز اولین سیگنال خرید را در اندیکاتور MACD نشان میدهد. دایره آبی موقعیتی را نشان میدهد که TRIX از خط صفر عبور کرده و ما میتوانیم برای خرید اقدام کنیم. دو دایره قرمز نیز سیگنالهای مخالف را از هر دو اندیکاتور نشان میدهد. توجه داشته باشید که در حالت اول، MACD به ما نشانههایی از خروج زودهنگام را میدهد. در حالی که در حالت دوم، TRIX ما را تا زمان عبور از سطح صفر درگیر معامله نگه میدارد.

۵) MACD به همراه Awesome Oscillator

این استراتژی به کمک اسیلاتور معروف Awesome Oscillator یا AO نیاز دارد. این اسیلاتور تفاوت یک میانگین متحرک ساده ۵ دورهای و یک میانگین متحرک ساده ۳۴ دورهای را نشان میدهد. ما تنها زمانی به یک معامله وارد یا از آن خارج میشویم که سیگنالهایی که از اندیکاتور MACD دریافت میکنیم توسط اسیلاتور AO تایید شوند. بخش چالشبرانگیز این استراتژی این است که اغلب ما فقط یک سیگنال برای ورود یا خروج دریافت میکنیم، اما سیگنال تایید کننده مشاهده نمیشود.

در این نمودار ۶۰ دقیقهای، دو دایره سبز نشانههایی برای خرید را آشکار میکنند. پس از خرید، اسیلاتور AO سیگنال مخالفی صادر میکند، اما MACD تقاطع نزولی را نشان نمیدهد. در نتیجه در از معامله خارج نمیشویم. اولین دایره قرمز زمانی را نشان میدهد که MACD سیگنال نزولی صادر میکند. توجه داشته باشید که در در طول مدتی که این نماد را دارید، MACD چند سیگنال نزولی را نمایش می دهد. اما چون توسط AO تایید نمیشود اقدامی برای فروش انجام نمیدهیم. در نهایت با تایید اسیلاتور AO میتوان برای فروش و خروج از نماد اقدام کرد.

سوالات متداول

اندیکاتور Moving Average Convergence Divergence یا به اختصار MACD یک شاخص تاخیری است که در بررسی روندهای قیمتی کاربرد دارد. این اندیکاتور از دو میانگین متحرک نمایی و یک هیستوگرام تشکیل شده است.

شاخص جریان پول یا همان MFI یک اسیلاتور است که هم روی قیمت و هم بر حجم تمرکز دارد. MFI سیگنالهای خرید و فروش کمتری در مقایسه با سایر اسیلاتورها تولید میکند. به این علت که شاخص جریان پول به حرکت قیمت و افزایش حجم برای ایجاد سیگنال نیاز دارد.

دو استراتژی. خروج از نماد زمانی که اندیکاتور MACD یک تلاقی در جهت مخالف ایجاد میکند. خروج از نماد پس از ایجاد تلاقی شاخصهای MACD و به دنبال آن عبور TRIX از خط صفر.

ما تنها زمانی به یک معامله وارد یا از آن خارج میشویم که سیگنالهایی که از اندیکاتور MACD دریافت میکنیم توسط اسیلاتور AO تایید شوند.

منبع :ای مفید.